Согласно положениям Налогового кодекса РФ, любой гражданин имеет право получить налоговый вычет за лечение и покупку медикаментов. Размер компенсации составляет 13% от расходов, понесенных на оплату работы медиков. Но есть определенные правила, которые нужно учитывать при запуске такого процесса. Редакция сайта взаимопомощи Люди Для Людей собрала всю необходимую информацию и готовы помочь вам, подробнее узнать, как вернуть часть израсходованных на лечебные мероприятия средств.

Общие правила получения налогового вычета за лечение

Налоговый вычет представляет собой определенную денежную сумму, которая рассчитывается, исходя из уплаченных в бюджет налогов на доходы физических лиц. Социальный налоговый вычет за медицинские услуги можно получить после обращения в коммерческие клиники, при оплате отдельных обследований, операций, не входящих в программу ОМС, или при покупке лекарств из собственных сбережений. Если врачебная помощь предоставлена на безвозмездной основе по полису обязательного медстрахования, то возвратить деньги, оплаченные государством за работу медиков, не удастся.

Вычет за лечение предоставляется при соблюдении нескольких важных критериев:

- Пациент имеет российское гражданство и постоянно проживает в стране.

- Есть официальное трудоустройство, то есть доход гражданина облагается налогом по ставке 13% (исключение составляют доходы, полученные от долевого участия в организациях), с 2018 года сюда также относятся доходы с выигрыша в лотереях и азартных играх.

- Факт оплаты услуг медучреждениями зафиксирован в том же году, в котором налогоплательщик имел доходы и уплачивал с них налог.

- Оказанная помощь входит в перечень дорогостоящих медицинских услуг.

- На руках у пациента имеется рецепт от врача с назначением дорогих лекарственных препаратов.

- Медучреждение, в которое обращался гражданин, имеет российскую лицензию.

- Пациент может подтвердить факт оказания врачебной помощи или покупки дорогостоящих медикаментов соответствующими договорами и чеками.

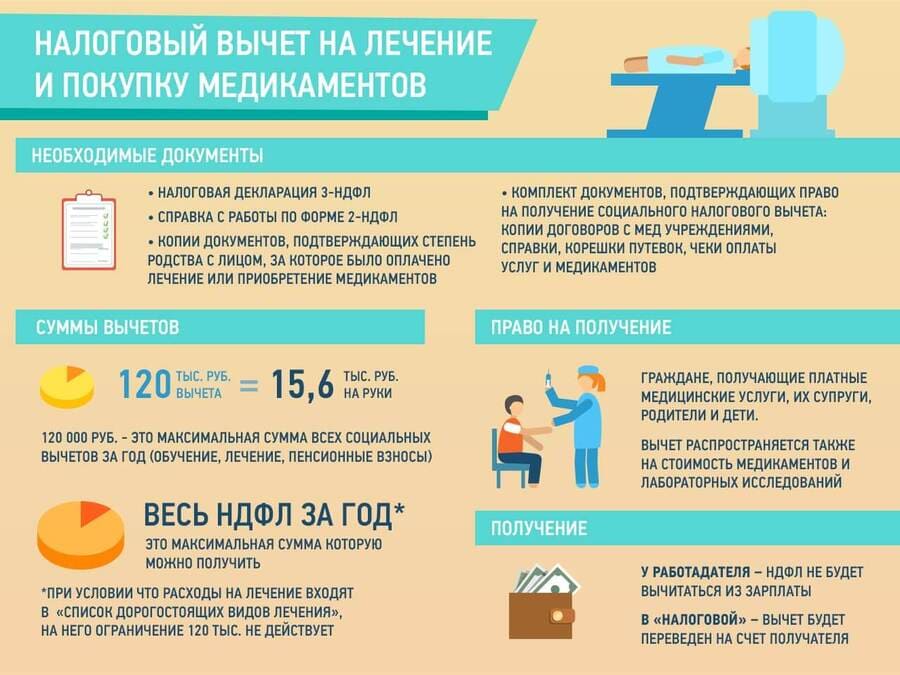

Стандартная выплата, на которую можно рассчитывать, составляет 120 000 ежегодно. Но стоит учитывать, что сюда дополнительно входит перечисление затрат по другим направлениям:

- на обучение;

- взносы на пенсионное страхование;

- за оценку квалификации и некоторые другие.

Если хирургическое вмешательство или иные манипуляции относятся к категории дорогих, то сумма перечисления из бюджета ничем не ограничена.

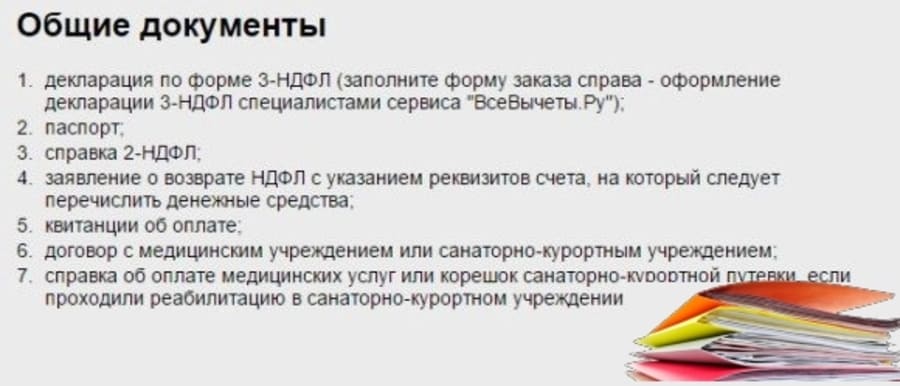

Для оформления причитающихся платежей следует обратиться в инспекцию по месту регистрации либо подать предусмотренный пакет документации, воспользовавшись учетной записью на сайте ФНС. Статус, нуждающийся для этого не нужен.

Возврат средств за собственное лечение из уплаченных налогов

Кто может получить. Трудоустроенные граждане, которые оплатили обращение в больницу/поликлинику или приобретение лекарственных препаратов для себя. Дополнительно в данную категорию входят лица, лечебные процедуры или медикаменты для которых оплачены супругом (-ой).

Размер компенсации. Максимальная общая сумма компенсации, равняется – 120 000 рублей в год. Если речь идет о дорогостоящей манипуляции, объем выплаты не ограничивается. Однако возврату подлежат только 13% от понесенных расходов. Лимит выплаты при обычном лечении составляет 15 600 рублей ежегодно.

Условия возмещения. Получение денег возможно исключительно за тот год, когда были оказаны платные медуслуги. Для этого их нужно задекларировать по окончании года. Также в текущем периоде допускается оформить уведомление о праве на денежные перечисления и получить их через работодателя. Если компенсация не исчерпана, то ее остаток не переносится на следующий год. При этом лимит ежегодно возобновляется.

Пример. В течение 2022 года Евгений лечился в платной стоматологии, которое обошлось ему в 60 тыс. рублей. На протяжении 2022 года он дважды обращался к травматологу-ортопеду, проходил МРТ и сопутствующие анализы, на что в общей сложности потратил 23 тыс. рублей. В начале 2023 года Евгений заполнил заявление на вычет за медицинские услуги, подготовил декларацию и предоставил в ИФНС подтверждающие документы (копию лицензии стоматологической клиники, договор на оказание услуг, счета и чеки об оплате). Инспекция в течение трех месяцев перечислила на указанный Евгением счет в банке 7800 ₽, то есть 13% от понесенных им расходов. В 2023 году после визита к травматологу-ортопеду Евгений запросил в территориальной ИФНС уведомление о праве на социальные льготы и предоставил его работодателю. На этом основании бухгалтерия организации не высчитывала НДФЛ с зарплатных 23 000. Благодаря этому Евгению перечислили зарплату больше положенного на 2 990 р. уже в текущем отчетном периоде, причем он не предоставлял никаких бумаг налоговикам и не дожидался окончания камеральной проверки.

Налоговый вычет за лечение супруга

Кто может получить. Физлицо, заплатившее за диагностическое обследование, лечебные процедуры, а также купившее медикаменты для своего супруга (-и).

Размер компенсации. Как и в предыдущем случае, максимум – до 15 600 р., если программа медпомощи была стандартной. Либо 13% от потраченных денег при получении дорогой мед. помощи.

Условия возмещения. Супруги должны находиться в официальном браке. Данное требование распространяется даже на ситуации, когда жена нигде не трудоустроена: в случае ее родов деньги направят ее работающему мужу. Если же супруг является самозанятым, то расходы на мед. обслуживание сможет компенсировать его официально трудоустроенная супруга.

Пример. Анатолий и Лариса состоят в официально зарегистрированном браке. Лариса беременная, нигде не работает, отчислений с зарплаты не делает. Ее муж в декабре 2022 года оплатил сопровождение беременности и роды, воспользовавшись услугами частной клиники. Затраты составили 130 тыс. рублей. Чтобы компенсировать 13% от потраченных сбережений, Анатолий в начале 2021 года подал заявление в ФНС на налоговый вычет за медицинское обследование и роды жены. Поскольку затраты превышают установленный законом лимит, расчет производили из максимально возможных 120 000. Соответственно, на счет Анатолия перечислили 15 600 руб. От получения выплат через работодателя Анатолий отказался, поскольку он не успел бы с оформлением всех документов.

Возврат платежей по НДФЛ за лечение родителей и детей

Кто может получить. Физические лица, взявшие на себя оплату мед. помощи, которая была оказана их близким родственникам: родителям или несовершеннолетним детям, включая усыновленных и находящихся под опекой.

Важно, чтобы родители и дети были в непосредственном родстве. Если отец неродной, но именно он оплачивал работу врачей, то компенсировать это могут матери. Иными словами, отчим оплатил мед. помощь, а материальную выплату переведут родной матери ребенка.

Когда дело касается родителей, то здесь работает такой же принцип. Зять может оплатить предоставленные теще медуслуги, однако компенсируют их его жене – дочери пациентки.

Размер компенсации. Сумма аналогичная, как и в других ситуациях, то есть максимум – 15 600 руб. Либо без ограничения, если оказана высокотехнологичная и дорогостоящая медпомощь.

Условия возмещения. Набор требований стандартный и подразумевает перечисление денежных средств двумя способами: путем подачи заявления в ИФНС (допускается это сделать на протяжении 3-х лет), через работодателя в текущем периоде, получив уведомление из ФНС. К перечню документации нужно дополнительно прикрепить свидетельство о заключении брака и о рождении ребенка.

Пример. Александр и Ольга состоят в законно зарегистрированном браке, имеют общую дочь Светлану. В 2023 году Александр оплатил посещение стоматологического кабинета для дочери Светланы в размере 60 000 р., в том же году он оплатил дорогую операцию мамы своей супруги, потратив на это 400 000 р. Сама Ольга также купила лекарства для своей матери на 12 тыс. рублей. В итоге Александр может рассчитывать на возвращение 7 800 руб. из потраченных денег на стоматологические услуги для дочери. В свою очередь, Ольга может рассчитывать, что ей переведут из казны 52 000 за операцию матери, которую оплатил ее муж, и 1 560 руб., которые она лично потратила, купив все необходимое для выздоровления матери. Это, несмотря на то, что все чеки фактически оформлены на ее мужа.

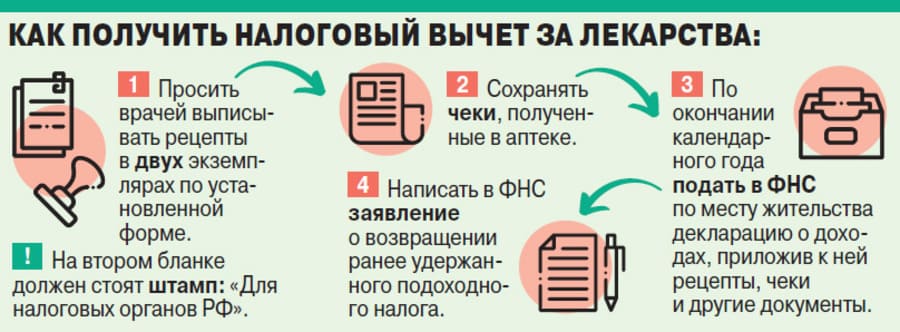

Налоговый вычет за лекарства

Кто может получить. Физические лица, которые приобрели лекарственные препараты по назначению врача для себя, своего супруга, родителей или детей.

Размер компенсации. Стандартно из бюджета удастся возвратить не более 15600, предоставив аптечные чеки о приобретении препаратов. Расчет делается по классической схеме: возмещаются только 13% из максимально установленных законодательством 120000 р. за год (с учетом других платежей, входящих в категорию социальных возвратов).

Условия возмещения. Это возможно при предоставлении рецепта, заполненного на утвержденном бланке 107/1-у, причем штамп мед. организации с указанием ее ИНН не нужен. Дополнительно ФНС в качестве подтверждающих документов принимает официально оформленные выписки из истории болезни и прочие справки, выписки. Одного чека из аптеки недостаточно. Проводится весь процесс так же, как и во всех предыдущих случаях. Если речь идет о финансовой поддержке от родственников, то также потребуется подтвердить степень родства, предоставив свидетельство о рождении (при покупке медикаментов для родителей или детей) или о заключении брака.

Пример. Елена лечилась от бесплодия по программе ОМС. Врач по результатам обследования назначил ей лекарственные препараты на сумму 14000, Елена приобрела их за собственный счет. Далее, уже по рецепту, она докупила в аптеке медикаментозные продукты на сумму еще 16 000 р. Параллельно с этим мать Елены, находящаяся на пенсии, купила медикаменты на 19 000 р., из них по рецепту от медика куплены препараты на 11 000 р. В результате Елена подала документы в ИФНС, чтобы вернуть часть из потраченных и подтвержденных ею расходов на лекарственное обеспечение 41 000. Ей возвратили 5 330 руб. (исключены были 8 000 по чекам от матери-пенсионерки, не подтвержденные рецептами).

Возврат денег за оплату дорогих операций

Кто может получить. Человек, оплативший работу медиков, которая внесена в утвержденный правительственный перечень, и имеющий подтверждающую это справку с указанием кода «2».

Размер компенсации. Не ограничивается. Единственное условие – выплата не может быть больше того, что удерживается с зарплаты. То есть, если затраты составили 600 тыс. рублей, но гражданин в текущем годовом периоде заработал 500 000, то ему возвратят удержанные с зарплаты 65 000 НДФЛ. Правило перечисления только части от понесенных затрат на лечение в данном случае не действует.

Условия возмещения. Как и ранее, возместить траты на врачей налогоплательщик может, подав заявление и декларацию в ИФНС, либо уведомив об этом работодателя. Если объем возмещения крупный, но уплаченный НДФЛ слишком маленький, то супруги могут поделить расходы и подать в территориальную инспекцию один пакет бумаг, оформив независимые возвраты на каждого. Если операция оплачена по ОМС, но при этом необходима реабилитация, материалы слишком затратные, эти средства также возвращаются без ограничения.

Важно, чтобы медучреждение правильно подготовило справку, указав в нем код «2». Если оплачивалось лечебные манипуляции родственника, то для назначения выплаты дополнительно потребуются справки с подтверждением родства.

Пример. Оксана сделала абдоминопластику, потратив на нее полмиллиона. Дополнительно в рамках подготовки она прошла обследование за 16 тыс. рублей, а в процессе реабилитации покупала лекарства, потратив на них 9 тыс. рублей. Таким образом, Оксана может через ИФНС или путем уведомления работодателя компенсировать траты на предоперационное обследование и реабилитацию, заявив о своем праве на стандартный набор льгот, и отдельно возместить траты на пластику, предоставив справку с кодом «2». Суммарно она может рассчитывать на возвращение 68 250 ушедших на выздоровление и восстановление денег.

Если у вас возникли вопросы, вы хотите оказать помощь или поделиться историей – пожалуйста оставьте свой комментарий.

Для того, чтобы оставлять комментарии, требуется авторизация